Криптозима, смертельная спираль, кровавая баня – какими только эпитетами не награждали рынок криптовалют в 2018 году. Как бы то ни было, уходящий год по праву может считаться одним из самых разочаровывающих за всю 10-летнюю историю индустрии с точки зрения ценовых корреляций. Как мы все это пережили?! Вспоминаем 2018 в нашем обзоре главных событий года.

Январь — эйфория плавно переходит в похмелье

В первый месяц года криптоиндустрия вошла на волне эйфории, которая в декабре 2017 подняла биткоин, а вместе с ним и остальной рынок на исторические максимумы. При курсе биткоина около $14 000 по состоянию на 1 января стартапы строили грандиозные планы, гламурные ламбо и шиковые девочки представлялись как нечто предполагаемое по умолчанию, а легкая коррекция с $20 000 – не более чем как легкое недоразумение.

Начавшееся в конце 2017 года ралли подняло на невиданные ранее высоты и многие альткоины. Ethereum, начав год на уровне $755, в первой декаде января поднялся выше $1200, а старый добрый Litecoin в определенный момент торговался выше $300. И несомненной модной фишкой был XRP – цифровая монета от Ripple в этот период выросла в цене в 13 раз, снова заставив масс-медиа говорить о новоявленных миллиардерах и рождении новой криптомечты.

Дополнительный импульс росту рынка придала новость о том, что сам Марк Цукерберг заинтересован в изучении криптовалют и технологий шифрования с целью их возможной интеграции в Facebook — крупнейшую в мире социальную сеть.

В течение первой недели года биткоин вырос до отметок выше $17 000, однако уже к середине января его цена опустилась ниже $12 000, а 1 февраля – и ниже $10 000. Предполагалось, что январское падение рынка в первую очередь спровоцировали новости из Китая, где власти решили окончательно разобраться с криптовалютной индустрией, заблокировав доступ к местным и иностранным платформам для централизованного трейдинга. Произошло ужесточение правил для криптоиндустрии и в Южной Корее — власти страны обязали всех криптовалютных трейдеров до конца месяца конвертировать анонимные цифровые счета в именные в соответствии с нормами AML/KYC-законодательства.

Кроме того, конец месяца ознаменовался первым громким случаем взлома известной биржи и кражей крупной суммы денег: пострадала одна из крупнейших торговых площадок Японии Coincheck, которая в результате действий хакеров лишилась 58 млрд иен ($533 млн) в криптовалюте NEM (XEM).

2018 — год взломов и хакерских атак

2018 год по праву можно назвать годов взломов и хакерских атак на биржи – только за первые полгода было совершено 11 крупнейших взломов за последние пять лет, а общая сумма похищенных средств до конца года вполне может превысить $1 млрд. Это вызвало широкую дискуссию о применяемых в индустрии стандартах безопасности.

В случае с Coincheck хакеры успешно похитили средства по той причине, что биржа держала монеты NEM в так называемом «горячем кошельке», то есть цифровом хранилище, подключенном к интернету. Более продвинутый метод хранения средств – находящиеся в офлайне «холодные кошельки».

Примечательно, что NEM Foundation даже предлагала провести хардфорк и откатить историю транзакций назад, сделав таким образом похищенные монеты бесполезными, но в итоге остановилась на варианте с их маркировкой.

Вторым наиболее крупным инцидентом года стала кража более $170 млн в криптовалюте XRB (Nano / RaiBlocks) с итальянской биржи BitGrail в феврале. Впрочем, в отличие от Coincheck, где действовали посторонние лица, здесь с самого начала были серьезные подозрения, что к краже причастен глава самой площадки Франческо “The Bomber” Фирано. В итоге 5 июня власти арестовали все криптовалютные активы BitGrail, которые останутся под контролем судебных органов до принятия итогового решения в рамках процедуры банкротства биржи.

Другие наиболее заметные инциденты были связаны с меньшими суммами, однако также привели к тому, что пользователи потеряли десятки миллионов долларов. Так, 10 июня в результате взлома южнокорейской Coinrail было похищено более более 40 млрд вон (около $37,28 млн), при этом биржа сумела сохранить 70% активов, которые были перемещены в холодное хранилище на период аудита безопасности.

Спустя 10 дней взлому подверглась еще одна южнокорейская биржа, на этот раз Bithumb. В результате атаки хакеры похитили 35 млрд вон (около $31 млн). И хотя впоследствии Bithumb вернула пользователям средства, эти события заставили власти страны инициировать ужесточение регулирования криптовалютных бирж и ускорить имплементацию нормативной базы для индустрии.

9 июля в результате взлома израильской платформы Bancor было похищено $23,5 млн в ETH, NPXS и нативных токенах площадки BNT. Несанкционированный вывод 3,2 млн BNT ($10 млн) команда проекта, впрочем, смогла заморозить — протокол Bancor предусматривает быстрое реагирование на возможные угрозы с целью минимизации ущерба для сообщества.

Наконец, в сентябре случилась вторая наиболее крупная кража года – на этот раз пострадала японская Zaif, с которой было уведено около $60 млн. Примечательно, что бирже потребовалось как минимум четыре дня, чтобы только обнаружить факт взлома и начать предпринимать какие-то меры. Известно, что из принадлежащего Zaif горячего кошелька было похищено 5966 BTC (37 млн USD), также злоумышленники вывели крупные суммы в BCH и MONA.

Итогом взлома Zaif стало дальнейшее ужесточение регулирования криптовалютной индустрии в Японии, а сама биржа уже в ноябре была передана в управление инвестиционной компании Fisco, которая взяла на себя обязательство по возмещению ущерба пострадавшим клиентам.

О масштабах потерь из-за действий хакеров говорят данные специализирующейся на кибербезопасности фирмы CipherTrace – по ее оценке, только за первые девять месяцев 2018 года было похищено $927 млн, что почти на 250% больше показателей всего 2017 года, когда в совокупности было похищено $266 млн.

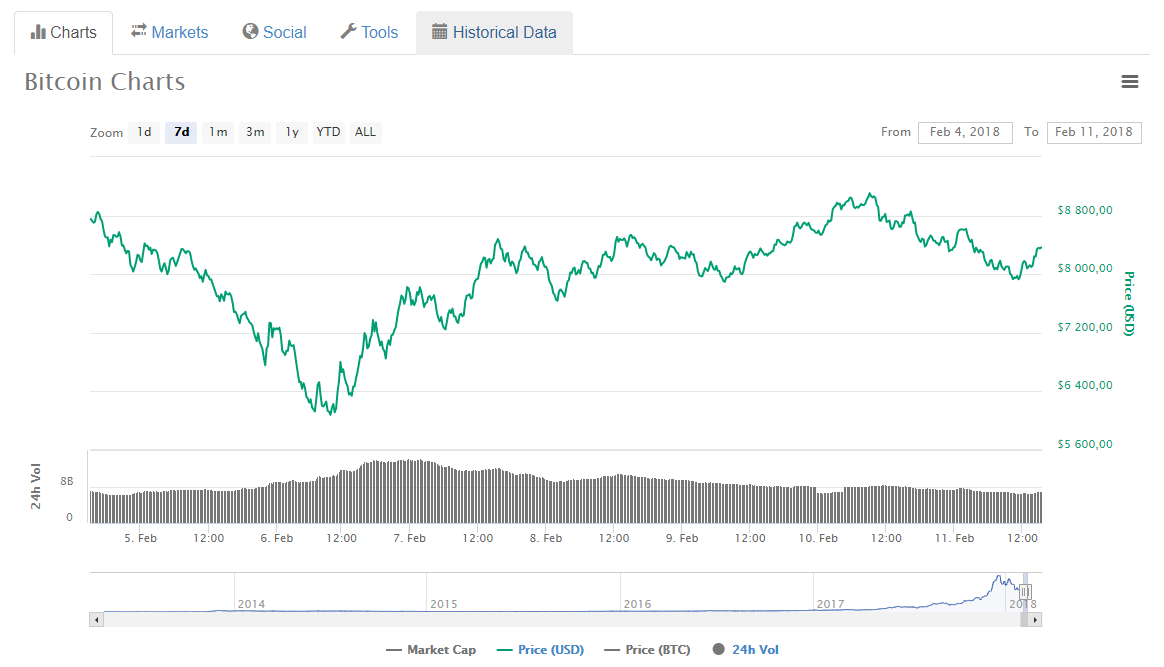

Февраль — первая серьезная просадка рынка

Первые по-настоящему тревожные звоночки для рынка прозвучали в начале февраля, когда всего за сутки цена биткоина обвалилась почти на $2500, вплотную опустившись к $6000. Это падение спровоцировали новые сообщения из Китая о намерении властей страны предпринять дополнительные меры, направленные на блокировку любых внутренних и зарубежных платформ, имеющих отношение к торговле виртуальными валютами или ICO. Фактически речь шла о создании еще одного «Великого китайского фаервола», на этот раз направленного на криптовалютную индустрию в целом.

Под конец месяца цена биткоина вернулась к отметкам выше $10 000, снова вселив надежду на дальнейший рост рынка. Этому способствовали позитивные заявления главы Комиссии по срочной биржевой торговле США (CFTC) Кристофера Джанкарло и его коллеги из Комиссии по ценным бумагам и биржам (SEC) Джея Клейтона. Так, Джанкарло отметил большой потенциал блокчейна для развития экономического сектора, добавив, что эта инновационная технология была бы невозможна без биткоина и других криптовалют.

В то же время о неизбежности регулирования криптовалютной индустрии на международном уровне и необходимости противостоять использованию биткоина и других криптовалют для отмывания денег и финансирования терроризма заявила глава Международного валютного фонда (МВФ) Кристин Лагард.

Еще одним из наиболее заметных событий этого месяца стала оцениваемая в $400 млн сделка по продаже популярной криптовалютной биржи Poloniex — ее новым владельцем стала компания Circle.

Неоправданные надежды на запуск биткоин-ETF

2018 год несомненно запомнится и многочисленными законодательными инициативами регуляторов по всему миру. В силу своей величины и влияния рынка на первом плане, однако, стояли уже упомянутые выше американские ведомства в лице SEC и CTFC.

Комиссия по ценным бумагам и биржам, в частности, сделала все возможное, чтобы так и не допустить в этом году запуск привязанного к биткоину биржевого фонда (ETF). По общепринятому мнению биткоин-ETF привлекут на рынок криптовалют крупные инвестиции, и это будет способствовать росту его капитализации, а также массовому принятию новых активов.

Тем не менее надежды на появление этого инструмента, несмотря на все усилия заинтересованных сторон в лице компаний вроде Proshares, VanEck и SolidX и Чикагской биржи опционов (CBOE), так и не сбылись. По последней информации, рассмотрение решения по заявке на запуск биткоин-ETF от VanEck и SolidX продлится до 27 февраля 2019.

Свое нежелание идти на встречу сообществу трейдеров SEC объясняет целым рядом факторов, включая возможность ценовых манипуляций и стремлением защитить индивидуальных инвесторов. Как бы то ни было, действия агентства несколько раз за этот год напрямую влияли на цену биткоина, и, к сожалению, не в позитивном смысле. Яркий тому пример – июльский отказ в запуске биткоин-ETF, которого уже несколько лет добиваются братья Уинклвоссы. После этого цена первой криптовалюты ушла ниже отметки $8000 и выше нее больше не поднималась.

Цена биткоина ушла ниже $8000 на фоне повторного отказа SEC в запуске биткоин-ETF братьев Уинклвоссов

Риторика CTFC в адрес индустрии в это же время была более мягкой, но это также пока не помогло в запуске другого ожидаемого многими с нетерпением продукта — фьючерсов на Ethereum на бирже CBOE. Предполагалось, что они появятся до конца года, но, как теперь известно, этого так и не произошло.

Весеннее снижение рынка

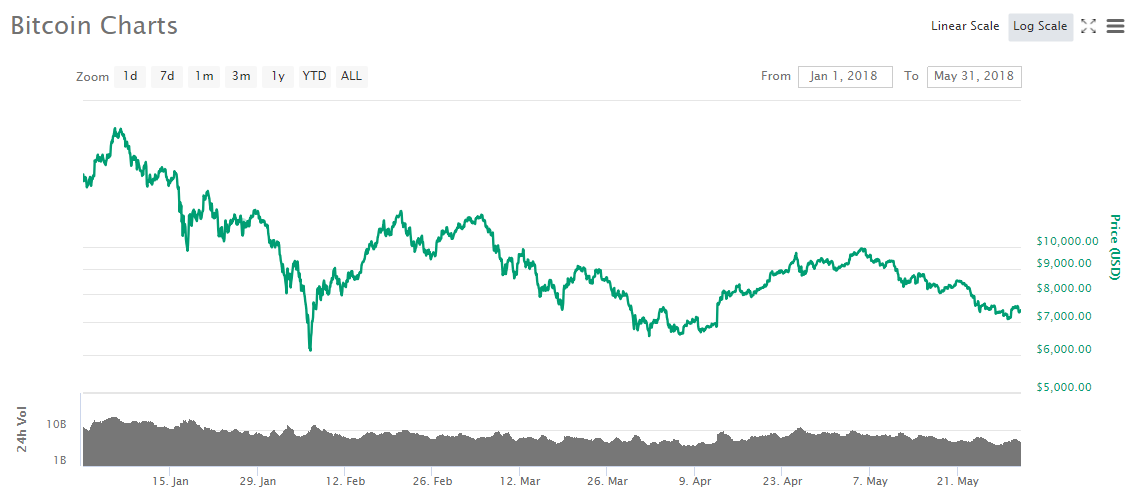

Возвращаясь к хронологическим событиям, весну 2018 рынок встретил с новыми надеждами на восстановление – биткоин в тот момент торговался выше $10 000, а совокупная капитализация криптовалют превышала $450 млрд.

Сохранить этот уровень, однако, не удалось: несмотря на непродолжительное ралли до $11 750, уже 8 марта биткоин снова ушел ниже $10 000, и это был последний раз, когда первая криптовалюта торговалась выше этой психологической отметки.

Произошло это на фоне заявления SEC о том, что в том случае, если на криптовалютных биржах торгуются токены, подпадающие под определение ценных бумаг, то такие платформы должны быть зарегистрированы как национальные фондовые биржи, альтернативные торговые системы или брокеры в соответствии с федеральным законодательством. Одновременно с этим была предпринята попытка взлома биржи Binance, и хотя она оказалась неудачной, совокупное давление на цену оказалось слишком высоким.

Кроме этого, стало известно, что на протяжении шести последних месяцев глава попечительского совета печально известной биткоин-биржи Mt. Gox Нобуаки Кобаяши с целью возмещения убытков кредиторам активно продавал имевшиеся резервы биткоина и Bitcoin Cash. В общей сложности он продал приблизительно 35 000 BTC по средней цене $10 100.

Вряд ли добавила инвесторам оптимизма и мартовская новость о том, что крупнейшая поисковая система Google намерена запретить рекламу «криптовалют и связанного с ними контента, включая ICO, криптовалютные биржи, криптовалютные кошельки и торговые рекомендации». Это решение вступило в силу в июне, но еще ранее на аналогичные меры пошли Facebook и Instagram. Позже Google сделала послабления в этой политике, разрешив рекламу обмена криптовалют сертифицированным компаниям из США и Японии.

Дополнительный негатив рынку придало известие о том, что с июня Япония вводит запрет на анонимные криптовалюты, такие как Monero, Zcash и Dash. Zcash, к слову, к тому времени получил поддержку со стороны биржи братьев Уинклвоссов Gemini.

В начале мая рынок предпринял еще одну безуспешную попытку штурмовать высоту в $10 000. Не дала позитивной реакции и масштабная и окруженная ажиотажем конференция Consensus в Нью-Йорке, в ходе которой заключались многочисленные партнерства и делались громкие анонсы. К лету биткоин торговался в районе $7400, в это же время Ethereum стоил уже около $580, XRP – $0,60, Litecoin — $120, совокупная капитализация рынка опустилась до $320 млрд.

Средневзвешенный курс BTC в период с 1 января по 31 мая 2018

Ethereum – низвержение с пьедестала

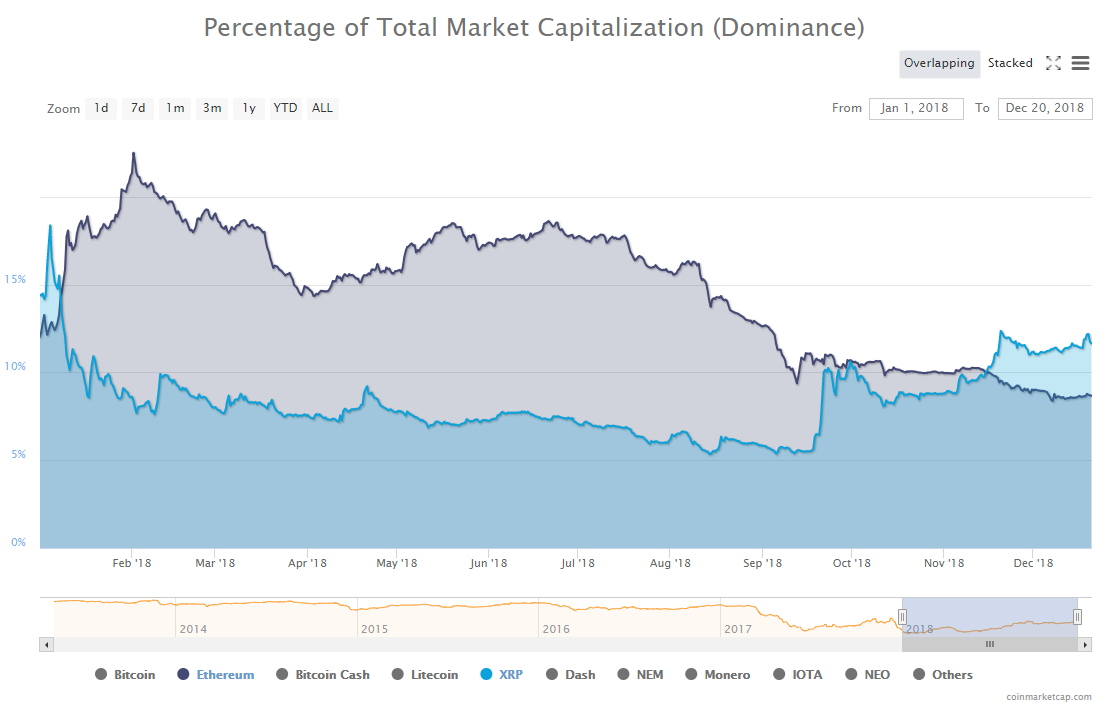

Год назад в разгар эйфории на рынке криптовалют многие пророчили Ethereum первое место в списке CoinMarketCap и конец эпохи доминирования биткоина. Запускалось все больше новых ICO-проектов, которые с каждым разом собирали все больше средств, создавая высокий спрос на монеты Ethereum, а разработчики самой платформы предсказывали ей новые безграничные возможности, которые даст переход на алгоритм Proof-of-Stake.

Но на фоне стремительной коррекции рынка даже самые ярые максималисты и скептики вряд ли ожидали, что Ethereum продемонстрирует столь крутое пике, проигнорировав все уровни поддержки, нарисованные авторами теханализов.

Годовой график курса ETH

Многие вещи действительно проясняются лишь в ретроспективе. Стоит ли винить людей за то, что они хотели быстрых денег? Это вопрос философского характера, который можно обсуждать часами. Правда в том, что в 2017 году мир сотрясла криптовалютная лихорадка, которая порой поражала здравый смысл и толкала на необдуманные поступки в погоне за новым золотом. Очевидно, что многие даже не читали white paper проектов, а просто распределяли средства равными частями или в каком-то определенном соотношении между разными ICO, толком не понимая или не обращая внимания на разницу между utility-токенами и security-токенами.

Первые по-настоящему тревожные сигналы прозвучали еще в начале года, когда Комиссия по ценным бумагам и биржам США (SEC) разослала десятки повесток вовлеченным в ICO-индустрию компаниям и экспертам, а ее глава назвал все без исключения токены ценными бумагами.

Масла в огонь подлил экс-руководитель Комиссии по срочной биржевой торговле США (CFTC) Гэри Генслер, заявивший в апреле, что с точки зрения регуляторов даже Ethereum может рассматриваться в качестве ценной бумаги. Растиражированная СМИ новость стала одним из главных предметов обсуждения в криптовалютном сообществе. Угроза нависла не только над токенами поверх Ethereum, но и над самой монетой, что резко усугубило ситуацию.

Тем не менее в июне Комиссия по ценным бумагам и биржам США (SEC) объявила, что не планирует классифицировать ни Ethereum, ни биткоин как ценные бумаги. Как сказал тогда директор по корпоративным финансам ведомства Уильям Хинмэн, этим активам более свойственны характеристики товара, что, по всей видимости, отправляет Ethereum в ведение Комиссии по срочной биржевой торговле США (CFTC).

Вслед за этим прозвучало заявление президента Чикагской опционной биржи (CBOE) Криса Конканнона, по словам которого подобный подход Комиссии окончательно устраняет барьеры на пути потенциального запуска Ethereum-фьючерсов.

Но одной из самых больших проблем для котировок Ethereum стало то, что ICO-проекты начали продавать огромные партии собранных ранее монет ETH и выходить в фиат. Так, в июле и первой половине августа они могли продать вплоть до 100 000 ETH, а во второй половине и сентябре — 300 000 ETH. Еще одно исследование, опубликованное в августе, показало, что проекты, привлекавшие средства на ICO, удерживали на тот момент 3 330 390 ETH.

13 августа средневзвешенный курс ETH обновил 9-месячный минимум, опустившись ниже психологической отметки в $300, а спустя несколько дней еще один «удар ниже пояса» нанес CEO криптовалютной биржи BitMEX Артур Хэйес – он не только назвал Ethereum «шиткоином», но и предсказал падение цены монеты ниже $100. 7 декабря его прогноз сбылся.

Более того, чуть позже с Ethereum случился тот самый flippening, о котором так много говорили в 2017 году. Правда, это не эфир обошел по капитализации биткоин, а он сам уступил второе место в рейтинге CoinMarketCap, которое теперь занимает монета XRP.

Немаловажно, что все эти обрушившиеся на экосистему Ethereum неприятности происходили на фоне попыток прийти к консенсусу касательно хардфорка Constantinople — важном этапе на пути к переходу на алгоритм Proof-Of-Stake. После многочисленных задержек и проволочек разработчики лишь в начале декабря смогли определиться с блоком хардфорка и примерной датой его проведения – в период с 14 по 18 января 2019.

Всю это малорадостную картину пытался разбавить Виталик Бутерин, анонсировавший на конференции Devcon4 в Праге переход экосистемы в стадию Ethereum 2.0 и даже выступивший по этому поводу в несколько необычной для себя роли, исполнив с несколькими другими участниками мероприятия шутливую песню о пути Ethereum-разработчика. В ее припеве говорится о необходимости BUIDL (строить, создавать — по аналогии со словом HODL в биткоин-сообществе) и о том, что блокчейн — это новый вид мироустройства, и разработчикам следует трудиться, а не заниматься проведением ICO.

Тем не менее сообщения об уязвимости в виртуальной машине Ethereum, а также о том, что из-за резкого снижения цены монеты GPU-майнинг эфира больше не приносит прибыли, быстро вернули многих представителей сообщества на землю.

Лето – безуспешные попытки восстановления

По итогам трех летних месяцев биткоин, периодически то падая, то поднимаясь, потерял в цене около $500, в то время как общая капитализация рынка за этот период снизилась с $350 млрд до $225 млрд.

Средневзвешенный курс BTC в период с 1 июня по 31 августа 2018

Уже под конец первой недели июня цена биткоина упала существенно ниже отметки $7000, опустившись таким образом до двухмесячного минимума. По ряду предположений, случившийся обвал рынка мог стать запоздалой реакцией на требование Комиссии по срочной биржевой торговле США (CFTC), выдвинутое в адрес Coinbase, Kraken, Bitstamp и itBit, о предоставлении данных о трейдинговых операциях на этих биржах после запуска фьючерсов на биткоин. Впрочем, аналитик Fundstrat Global Advisors Том Ли был убежден, что причиной такого поведения рынка стала экспирация биткоин-фьючерсов на Чикагской опционной бирже (CBOE). Он жу чуть ранее в мае предсказывал, что к концу года биткоин будет стоить как минимум $25 000.

В это же время наблюдалась активность у других проектов. Так, 14 июня, после того как держатели 15% токенов EOS проголосовали за 21 производителя блоков, состоялся полноценный запуск основной сети EOS. Правда, произошло это не только с определенной задержкой, поскольку запуск сети ожидался несколько раньше, но и сопровождалось заморозкой транзакций на глобальном уровне.

Ведущая криптовалютная биржа США Coinbase тем временем анонсировала поддержку Ethereum Classic, а также запустила Coinbase Index Fund — ориентированный на аккредитованных инвесторов индексный фонд, а нью-йоркская itBit объявила о поддержке Bitcoin Cash (BCH), Ethereum (ETH), Litecoin (LTC) и Stellar Lumen (XLM). Одновременно с этим шестую по счету лицензию на ведение деятельности в штате Нью-Йорк (BitLicense) получил базирующийся в Швейцарии провайдер биткоин-кошелька Xapo.

22 июня цена биткоина обновила минимум 2018 года, достигнув отметки в $5938. Чуть ранее Агентство финансовых услуг Японии (FSA) обязало криптовалютные компании bitFlyer, QUOINE, BTC Box, Bit Bank, Tech Bureau и Bit Point усовершенствовать процедуры AML/KYC. По мнению некоторых экспертов, именно это событие тогда оказало негативное влияние на состояние рынка.

Параллельно с этим окружной суд Токио постановил начать процесс гражданской реабилитации биткоин-биржи Mt. Gox. Хорошая новость заключалась в том, что глава попечительского совета Mt. Gox Нобуаки Кобаяши не смог больше продавать биткоины, а кредиторы биржи получили возможность претендовать на возмещение убытков в BTC-эквиваленте.

Начиная с конца июня биткоина начал демонстрировать признаки восстановления, однако в это же время случилось первое в году существенное снижение хешрейта сети. Предполагалось, что оно было вызвано наводнением, уничтожившим крупные майнинговые фермы в китайской провинции Сычуань. В итоге хешрейт сети биткоина снизился на 30% — с 43 млн до 30 млн TH/s.

Ключевым моментом, который мог переломить течение событий, стал резкий рост биткоина во второй половине июля, однако, уверенно преодолев отметку в $8000, удержаться на этих высотах первая криптовалюта не смогла, и уже к середине августа вновь вернулась к $6000.

Во многом это было связано с очередным отказом SEC в запуске биткоин-ETF братьев Уинклвоссов и переносом рассмотрения нескольких других аналогичных заявок, однако наиболее тревожным моментом стало то, что рынок практически не отреагировал на действительно большую новость о работе над созданием криптовалютной платформы Bakkt.

Хардфорк Bitcoin Cash

В августе прошла малоприметная, но, как оказалось, сыгравшая огромную роль в дальнейших событиях новость. Речь шла о планах компании nChain по выпуску клиента Bitcoin SV для полной ноды Bitcoin Cash (BCH). Как тогда сообщалось, клиент разрабатывается по запросу пула Coingeek и создается согласно «оригинальному видению» Сатоши Накамото.

Фактически компания, за которой стоит небезызвестный Крейг Райт, дала понять, что намерена создать собственную версию Bitcoin Cash, однако к каким это приведет последствиям, тогда мало кто подозревал. Понимание того, что противостояние разработчиков может привести к образованию двух отдельных цепей после запланированного на 15 ноября хардфорка, начало приходить в конце августа.

Уже в сентябре стало понятно, что Крейг Райт и аффилированные с ним пулы настроены весьма серьезно – в определенный момент они существенно нарастили майнинговые мощности, фактически установив контроль над сетью Bitcoin Cash. Впрочем, мириться с таким положением представители другого лагеря, в который вошли Роджер Вер и глава Bitmain Джихан Ву, были не намерены. Так, имея в своем распоряжении большое количество устройств для майнинга, компания Bitmain незадолго до хардфорка заявила о намерении задействовать для добычи BCH 90 000 устройств Antminer S9.

Фактически это стало началом «войны хешрейтов», в ходе которой обе стороны уже после хардфорка пытались установить контроль над сетью. Значительные ресурсы при этом были переброшены с BTC на майнинг BCH, при этом добыча обеих криптовалют, которые для удобства какое-то время называли Bitcoin ABC и Bitcoin SV, ради достижения призрачной цели велась в убыток.

Впрочем, менее чем через две недели после хардфорка команда Bitcoin SV объявила об отказе от претензий на оригинальную цепь Bitcoin Cash и представила собственную дорожную карту. Биржи вернули тикер BCH, под которым обозначена оригинальная цепь Bitcoin Cash, а Bitcoin SV ведет теперь собственную жизнь и завершает год в первой десятке CoinMarketCap.

Все эти события оказали огромное влияние на состояние рынка — после сравнительно ровных сентября и октября (если это можно сказать в отношении падения цены примерно на $1000) начиная с 15 ноября цена биткоина резко пошла вниз, потянув вслед за собой и все остальные криптовалюты.

Криптовалютная зима

О приближении кризиса, кульминация которого пришлась на вторую половину ноября / первую половину декабря, говорилось еще в сентябрьском отчете аналитической компании Diar. В частности, речь там шла о том, что за первые шесть месяцев 2018 года доходы биткоин-майнеров составили рекордные $4,7 млрд, однако постоянно растущая конкуренция и увеличивающаяся сложность вычислений делают получение первой криптовалюты менее прибыльным и ставят в проигрышное положение небольших игроков.

В комбинации с падающими ценами на основные криптовалюты индустрия действительно оказалась в непростом положении – их хешрейт начал заметно снижаться, что также повлекло за собой снижение сложности майнинга. Так, в начале декабря сеть биткоина претерпела второе самое крупное снижение сложности за всю свою историю – более 15%. Одновременно с этим можно было наблюдать всплеск атак 51% на целый ряд криптовалют с небольшим хешрейтом

Тогда же основатель майнингового пула F2pool Мао Шисин сообщил, что за последние несколько недель в Китае было отключено от 600 000 до 800 000 биткоин-майнеров. По его словам, большинство майнеров, которые остановили работу, скорее всего использовали устаревшие модели устройств, такие как Antminer T9+ от Bitmain или AvalonMiner 741 от Canaan Creative. Производительная мощность этих устройств составляет около 10 TH/s, и по расчетам F2pool, при сложившейся на тот момент ситуации их работа была убыточна. Также сообщалось, что на фоне резкого падения цены биткоина распродавать оборудование для майнинга начали и в России.

Совокупность всех этих факторов, включая последствия хардфорка Bitcoin Cash, привела к наиболее депрессивному отрезку года, который пришелся на первые две недели декабря. Цена биткоина стремительно падала, несколько раз за короткий период времени обновив годовые минимумы, вместе с первой криптовалютой устремился вниз остальной рынок.

15 декабря запомнится как день, когда биткоин нашел свою нижнюю в этом году точку – $3191,30 по данным CoinMarketCap. На некоторых биржах, например, на Bitstamp, в это же время цена опускалась до $3120, а совокупная капитализация рынка в определенный момент едва не опустилась ниже психологической отметки в $100 млрд.

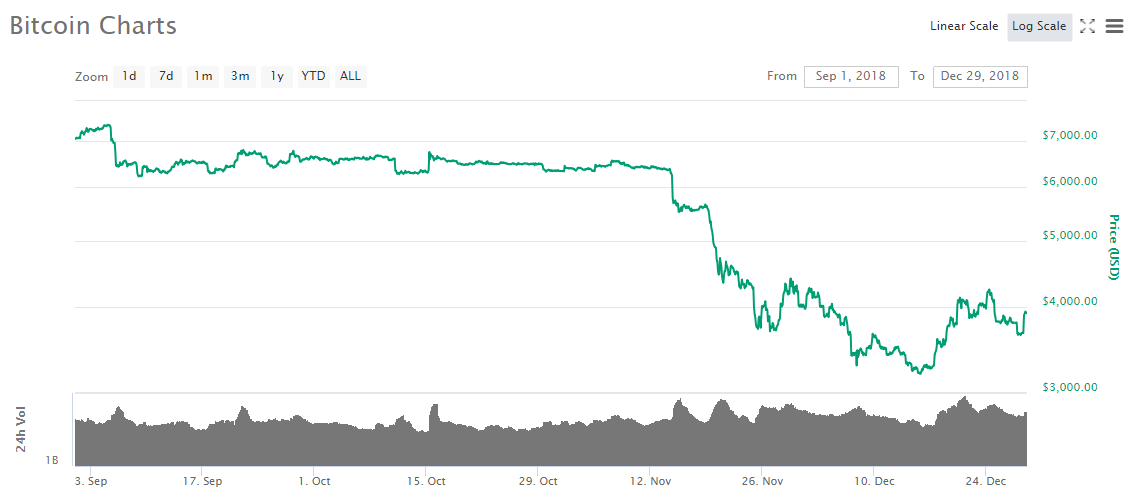

Средневзвешенный курс BTC в период с 1 сентября по 29 декабря 2018

С этой точки рынок продемонстрировал небольшое восстановление, однако преодолеть сопротивление выше $4200 биткоин так и не смог. По состоянию на 29 декабря первая криптовалюта торговалась в районе $4000.

2018 — год стейблкоинов

Этот год также по праву можно назвать годом стейблкоинов – так называемые «стабильные монеты» начали плодиться в огромном количестве, заняв достаточно плотную нишу на рынке.

Первым заметным шагом в этом направлении стало заявление Circle о намерении выпустить собственный аналог токенизированного доллара Tether, сделанное в рамках закрытия раунда финансирования на $110 млн, возглавила который китайская компания Bitmain. Компании потребовалось несколько месяцев, чтобы реализовать задуманное, и в сентябре состоялась официальная презентация нового стейблкоина под названием USD Coin (USDC).

Другими наиболее известными «стабильными монетами», которые были запущены в этом году, стали Paxos Standard, Gemini Dollar (GUSD) и TrueUSD. Также во второй половине года регулярно поступали сообщения о запуске других стейблкоинов, привязанных к золоту, японской иене, британскому фунту и другим ценным активам или даже соответствующих нормам шариата.

Именно возросшая популярность стейблкоинов, как предполагали некоторые аналитики, могла стать одной из причин обвала криптовалютного рынка в 2018 году. По этой версии, именно в стабильных монетах многие трейдеры видели «тихую гавань» в периоды неопределенности.

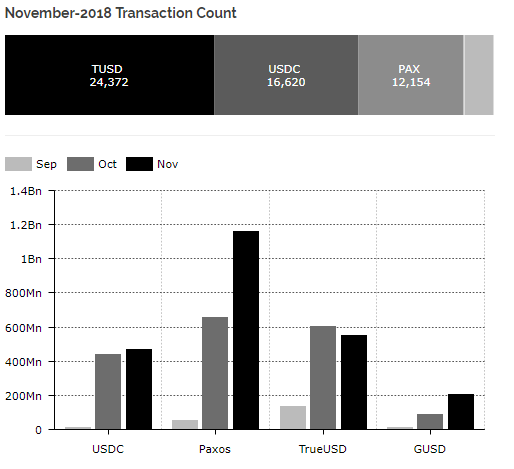

По данным аналитического ресурса Diar, по сравнению с сентябрем в ноябре объем транзакций новых стейблкоинов USDC, TUSD, GUSD и PAX вырос на 1032%. В стоимостном выражении общий объем транзакций «новых» стейблкоинов в ноябре достиг отметки в $2,3 млрд, а в целом за три месяца этот показатель составил $5 млрд. При этом наибольшей популярностью пользовался PAX, объемы транзакций которого примерно в два раза превзошли аналогичный показатель USDC.

Отметим, что в конце ноября комбинированный рынок стейблкоинов создала крупнейшая по объемам торгов биржа Binance, а еще через неделю о поддержке USDC, True USD, Paxos и Gemini USD объявила Bitfinex.

Несмотря на столь стремительный рост новый стабильных монет, ветеран рынка Tether, вопреки всем утверждениям о том, что токен USDT не имеет фактического обеспечения наличными деньгами, удерживал фактически монопольное положение в этом сегменте и завершает год в первой десятке CoinMarketCap с капитализацией в размере $1,9 млрд. Более того, под конец года появилось все больше свидетельств того, что заявления эмитента токена компании Tether Limited о его обеспеченности соответствовали действительности, а сама она, похоже, решила имевшиеся в прошлом проблемы с банковским обслуживанием, подтвердив сотрудничество с Deltec Bank — небольшим финансовым институтом с Багамских островов.

Bitmain и неясные перспективы IPO

26 сентября майнинговая компания Bitmain подала заявку на проведение первичного публичного размещения (IPO) на Гонконгской фондовой бирже (HKEX). Тем не менее по прошествии трех месяцев уверенности в том, что она будет одобрена, по-прежнему нет. Одни источники утверждают, что причиной, по которой HKEX не спешит давать “зеленый свет”, заявки, является нестабильность рынка, однако также есть предположения, что все дело в плачевном финансовом положении компании. Несмотря на то, что в сентябрьском отчете BitMEX говорилось, что в целом Bitmain ведет рискованную, но умелую игру, только в третьем квартале 2018 ее убытки, не считая потерь в результате войны хешрейтов во время хардфорка Bitcoin Cash, предположительно составили $740 млн.

Кроме того, в октябре прошла информация, что ряд потенциальных инвесторов Bitmain был введен в заблуждение новостями об участии фирм DST Global и GIC Private Ltd. в финансировании компании, а уже под конец года китайский гигант подтвердил слухи о масштабном сокращении персонала. Как бы то ни было, Bitmain по-прежнему остается одной из крупнейших компаний в индустрии. Сохранит ли она этот статус в 2019 году?

ShapeShift — конец эпохи

В начале сентября популярная платформа по моментальному обмену криптовалют ShapeShift объявила о запуске программы членства для пользователей. Ветеран индустрии ShapeShift всегда был известен своей бизнес-моделью, не требующей регистрации, однако новая политика означала, что регистрация и предоставление персональных данных станут обязательными. Новость стала одной из наиболее обсуждаемых в сообществе, и многие напрямую обвинили компанию и ее CEO Эрика Ворхеса в «предательстве» идеалов и философии биткоина и фактической имплементации процедур AML/KYC.

Сам Эрик Ворхес заявил, что на этот шаг компания была вынуждена пойти в том числе и по причине неясной позиции регуляторов в отношении криптовалютных бирж и обменных площадок. Также, по его словам, внедрение процедуры идентификации пользователей позволило ShapeShift упредить возможные правовые риски. Это заявление весьма примечательно, особенно в свете информации о том, что за последние два года через ShapeShift было отмыто $9 млн, предположительно связанных с криминальной деятельностью. Эрик Ворхес эти утверждения, конечно же, опровергал, но как минимум с тем, что новая политика платформа знаменовала собой конец целой эпохи не согласиться нельзя.

2018 — год создания инфраструктуры для институциональных инвесторов

Еще одной наиболее горячей темой года стало ожидание прихода в криптовалюты институциональных инвесторов. Впервые за все время в индустрии начали создаваться в большом количестве инфраструктурные решения, направленные именно на крупных трейдеров с Уолл-стрит и других финансовых центров мира.

Помимо уже упомянутой платформы Bakkt, можно выделить готовящуюся к запуску в начале 2019 года торговую платформу Fidelity Digital Assets, которая будет предоставлять услуги по хранению и торговле биткоином, эфиром и другими криптовалютами. Кроме того, в этом году специализированный сервис для институциональных инвесторов запустила ведущая криптовалютная компания США Coinbase, ее примеру последовала британская Blockchain, также о начале работы над специальной инфраструктурой объявила биржа Bitfinex. Дополнительно о планах по запуску регулируемой криптобиржи для институциональных инвесторов рассказала биржа Huobi, о введении нового типа аккаунтов, направленных на эту категорию клиентов, сообщила Poloniex, о релизе нового коммерческого API, который дополнит уже существующую бесплатную версию продукта, объявил аналитический сервис CryptoCompare, а калифорнийская компания BitGo получила разрешения на работу в качестве ориентированного на институциональных клиентов кастодиана цифровых активов.

И хотя в конце года у крупнейших банков с Уолл-стрит, согласно сообщениям в мейнстрим-медиа, несколько поубавился оптимизм касательно перспектив продуктов на базе биткоина, можно ожидать, что в 2019 году в этом направлении может произойти определенный прорыв. И если вспомнить некоторые прогнозы, согласно которым институционализация индустрии и рабочие продукты позволят криптовалютам обогнать традиционные активы, события могут оказаться действительно интересными.

10-летний юбилей white paper Сатоши Накамото

Подводя итоги года, нельзя не вспомнить и о 10-летнем юбилее со дня публикации white paper биткоина – документ, в котором дается описание и принципы работы первой в истории децентрализованной платежной системы, увидел свет 31 октября 2008 года.

Личность Сатоши Накамото и мотивы создания биткоина до сих пор остаются тайной, которую пытаются разгадать и за пределами сообщества. Какой путь проделает биткоин в следующие 10 лет и как он изменит мир? Ответ на этот вопрос сейчас не знает никто, и в этом, наверное, и есть главная интрига и красота криптовалюты.

Оставить комментарий