Фьючерсные отчеты — полезный для трейдеров инструмент, помогающий уловить настроения среди крупных игроков и дополнить видение рыночной ситуации. О том, какие настроения царят в стане «китов» биткоин-рынка, рассказывают аналитик Дмитрий Перепелкин и глава отдела коммуникаций Inception Fund Екатерина Скобицкая.

Прошедшая неделя запомнилась высокой волатильностью. FUD вокруг Bitfinex предоставил отличные возможности для заработка на разнице между курсами USDT, USDC, PAX и TUSD, а «умный» коммерциал практически полностью вышел из рынка.

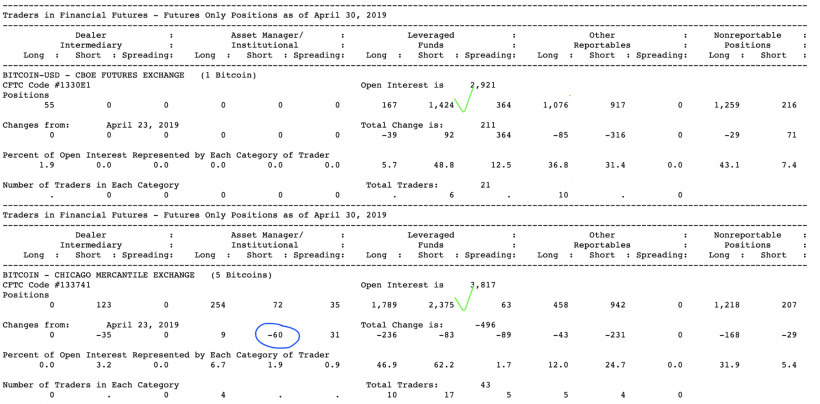

Из отчета COT за период 23-30 апреля следует, что институционалы (Asset Manager) закрыли 60 коротких позиций, однако не открыли длинные. Так, соотношение в пользу лонгов составляет 78%, а спрединг в виду подстраховки — 35 контрактов. В течение двух недель институционалы закрывают шорты, и на данный момент отчетливо виден весомый перевес на стороне быков.

Тем временем хедж-фонды и инвестфонды (Leveraged Funds) на Чикагской товарной бирже (CME) удерживают 2375 коротких позиций против 1789 длинных. Отметим, что хеджинг практически полностью отсутствует. При этом на один лонг трейдера в разделе Leveraged приходится в среднем 178.9 контрактов, тогда как на один шорт — 139 контрактов.

На Чикагской опционной бирже (CBOE) активность слабая. Все также нет игроков в разделе Asset Managers, поскольку они перешли на CME в связи с приостановкой листинга новых фьючерсов.

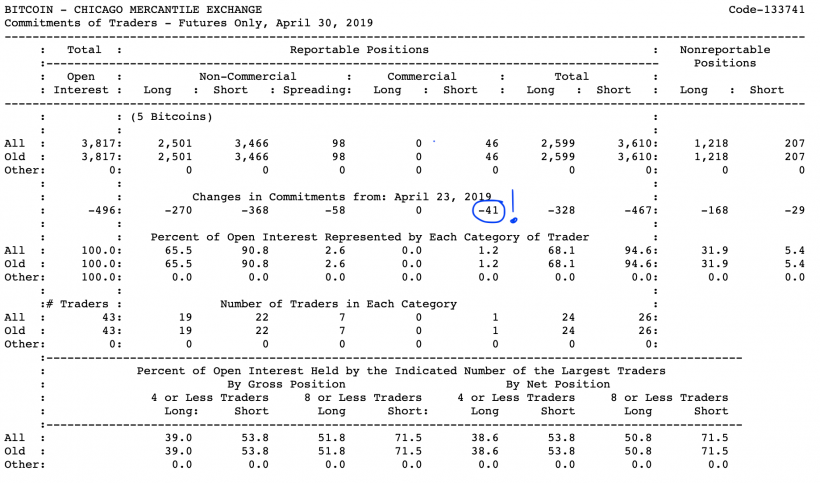

На CME «умный» коммерциал практически полностью закрыл свои хеджевые шорты, оставив небольшой «хвост» в размере 46 контрактов. Напомним, что мы ведем наблюдение за этим игроком с лета 2018 года: он оперативно наращивал число коротких позиций перед и во время рыночных просадок, еще начиная с уровня $7000.

Его поведение свидетельствует о том, что он считает просадки менее вероятной, чем рост — в связи с этим удержание хеджевых коротких позиций более нецелесообразно. Так, он мог бы держать их до уровня 6500$ (примерный уровень его шорт-усреднения) и закрыть их в ноль, что полностью отработало бы традиционный хеджинг. Однако, закрываясь ниже 6500$, он, вероятно, ожидает рост выше этого уровня и фиксирует прибыли с коротких позиций, которые перекрывают его издержки на их длительное удержание.

Если говорить сугубо об анализе фьючерсного рынка, то на нем преобладает оптимизм, однако не стоит забывать и про другие аналитические инструменты.

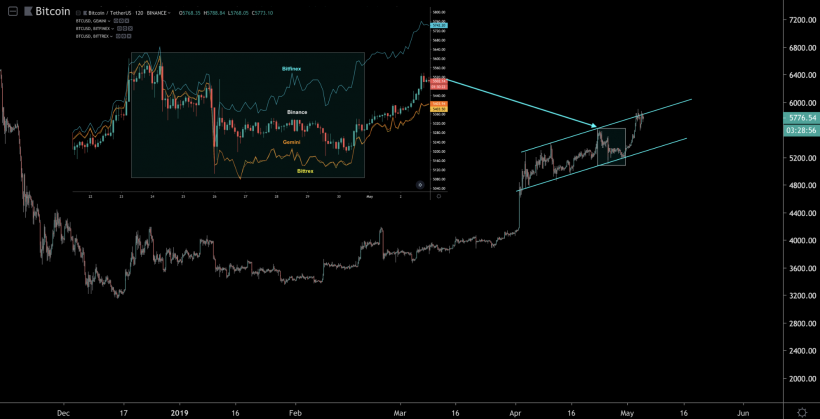

Сейчас очень интересно наблюдать за курсовым спредом. Обратите внимание, какой разрыв ввиду недавнего FUD вокруг Bitfinex. В такие периоды стейблкоины (такие как USDC, TUSD, PAX) набирают популярность, возникает возможность выгодного трансфера между ними. Тем не менее USDT остается самым ликвидным стейблкоином.

На данный момент спрос на длинные позиции явно подрос. Это подтверждает и процентная ставка по BTC. Такое развитие событий можно объяснить тем, что часть трейдеров переводит USDT в альткоины, покупая их с маржой 3.3x на Bitfinex за BTC.

Оставить комментарий